開業医は別として、勤務医の場合は複数の施設から収入を得ていることが多く、確定申告が必要な方が多いと思います。

あるいは、昨年からバイトを始めて、今年初めて確定申告をしなくてはいけないという人もいるかもしれませんね。

税理士さんにお願いしている方もいるかもしれませんが、お金もかかりますし、個人の確定申告程度(特にバイト先の収入をまとめる程度)であればほとんど手間もかかりませんので、自分で確定申告することをお勧めします。

そして確定申告をするのであれば、ぜひe-taxを活用しましょう(別にe-taxの回し者ではありませんが^^)。

自宅でPCから簡単に確定申告が終了するのはe-taxならではです。

以下では、e-taxを利用した確定申告の方法(私の申告です)について、一から解説していますので、これから始めたいという方は是非参考にしてみてください。

なお、今回の記事に従って確定申告をするだけでもある程度節税の方法がわかると思いますが、サラリーマンの節税方法については詳細を別の記事に書いていますので、是非御覧ください。

今回の記事は2020年の確定申告(2019年分)作成についての記事です。ほかの年度については作成方法が異なる可能性がありますので各自でご確認ください。

目次

確定申告とは

確定申告とは?

確定申告とは、1年間の所得を計算し、所得税(「所得税及び復興特別所得税」)を申告・納税するまでの一連の作業をいいます。

一般に、サラリーマンの場合は会社が納税作業を代行してくれるため確定申告の必要がありません(もちろん確定申告してもかまいません)。

勤務医の場合にも、常勤の病院一ヵ所のみから給与をもらっている場合(ただし2,000万円を超えない場合)には、確定申告の必要はありません。

一方で、大学病院を筆頭に、多くの勤務医は、常勤の病院だけでなく、複数の病院でバイトをしていると思われますが、その場合には確定申告をする必要があります。

以下、まずは確定申告が必要な人の条件を見ていきましょう。

確定申告が必要な人

確定申告が必要なのは、以下のような場合です。

- 自営業やフリーランス

- 株やFX等の投資で一定以上利益あるいは損失があった場合

- 不動産などの給与以外の所得がある場合

- ふるさと納税を行った場合

- 給与所得が2,000万円をこえるばあい

- 2か所以上から給与を得ている場合

他にもありますが、基本的には、源泉徴収をされない収入がある場合には、確定申告が必要です。

ドクターの場合、特に下の2つの理由で確定申告が必要なことが多いと思われます。ちなみに私の場合も下の2つが該当しています。

また、最近では、ふるさと納税をして、寄付金控除を申告する場合にも確定申告が必要です(ワンストップ特例を利用した場合を除く)。

確定申告は自分でできるの?

確定申告というとなじみがないため、難しいように感じますが、個人の収入の申告程度であれば全く問題なく自分でできますし、むしろ自分で申告することをおすすめします。

私の場合は、不動産事業と太陽光発電事業の決算書も自分で作っているため、結構大変なのですが、そういった事業がなく、単に給与を合算するだけであれば1時間もかかりません(最初にマイナンバーカードやカードリーダーを揃えるのに時間がかかりますが)

以下確定申告を自分で行うメリットとデメリットです。

確定申告を自分で行うメリット

- 自分の収入が把握できる

- 税金のシステムがわかるようになる

- 節税ができる

- (税理士)費用がかからない

自分で確定申告を行うデメリット

- 手間がかかる

- 誤申告の可能性

簡単な確定申告でも、税理士にお願いすると10万円前後かかりますので、ぜひ自分でやってみましょう。

確定申告書を書く前の事前準備

e-Taxで確定申告を行うための準備

確定申告をe-Taxで行うにあたり、以下の①あるいは②の事前準備が必須です。

- マイナンバーカードを取得する(ICカードリーダーまたはスマホも必要)。

- 税務署へ出向いてID/パスワード方式のID等を取得する。

どちらにしても結構な手間ですが、マイナンバーカードは一度取得しておけばしばらくは使用可能ですし、証券会社や銀行口座を作る場合には今後必須ですので、この機会に取得しておくことをお勧めします。

平成29年1月よりスマートフォンのリーダライタモードを使い、ICカードリーダライタの代わりにパソコンに接続して公的個人認証サービスを利用することが可能となりました。

対応するスマホなど詳細はこちらからご確認ください。

以下、それぞれの方法について簡単に解説しますが、詳しくは、国税庁のホームページをご覧ください。

マイナンバーカード方式で申告するための準備

マイナンバーカード方式とは、マイナンバーカードとICカードリーダライタ又はマイナンバーカード対応のスマートフォンを利用してe-Taxを行う方法です。

従来、e-Tax送信(提出)をする際に、利用者識別番号と暗証番号、電子証明書を登録していましたが、マイナンバーカードがあればそれが不要になります。

なお、ICカードリーダーおよびスマホはe-Taxに対応している必要があります。あらかじめこちらの国税庁ホームページから確認することをお勧めします。

ID・パスワード方式で申告するための準備

ID・パスワード方式は、税務署で対面で発行してもらったIDとパスワードを利用して、「確定申告書等作成コーナー」からe-Taxによる送信(提出)を行う方法です。

一度税務署に出向いて、手続きをする必要があります。

ID・パスワード方式の場合、マイナンバーカード及びICカードリーダライタ又はマイナンバーカード対応のスマートフォンは不要です。

ID・パスワード方式は、マイナンバーカードが普及するまでの暫定的な対応とのことです

確定申告書類を作るための準備

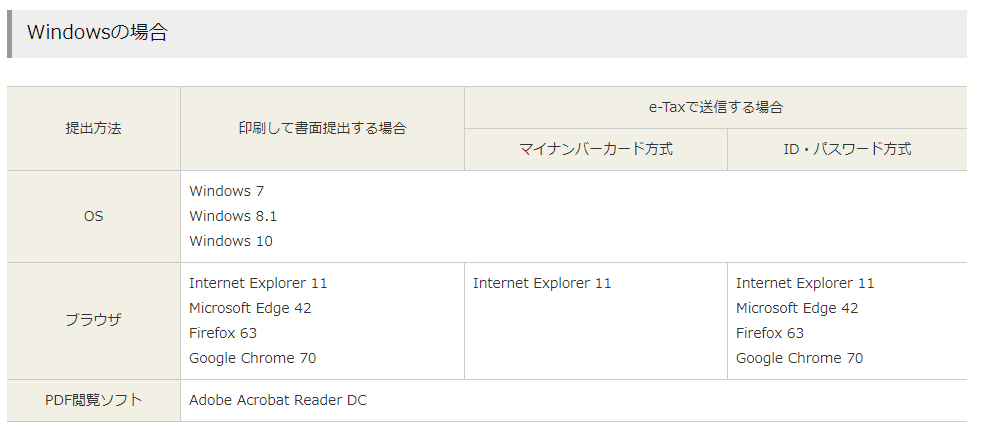

確定申告をe-Taxで行うためには、特にマイナンバーカード方式の場合、ウェブブラウザに制約があります。

なんとInternet Explorer 11しか使えないのです(実際Chromeでは先に進めなくなります)!

以前は書類自体はgoogle chromeで作成できていましたが、今年からマイナンバーカード方式ではファイルも作成できないようです(時代錯誤というかこの辺が公的機関を感じさせますね)。

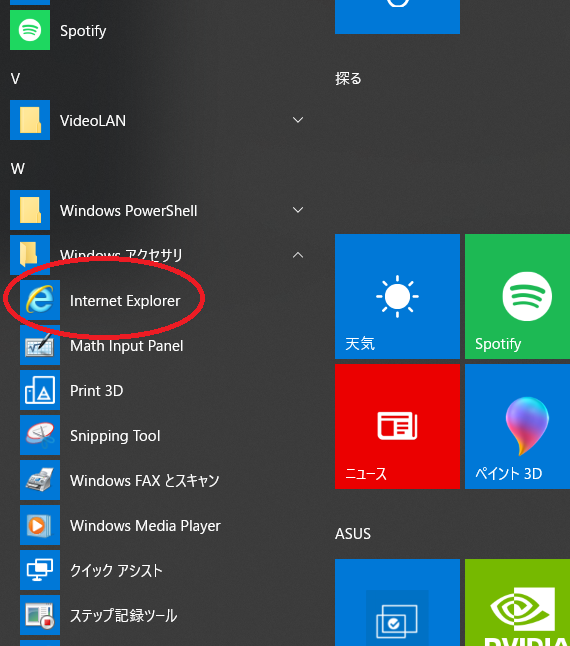

Internet Explorer11はwindowsに標準で組み込まれています

ちなみにInternet Explorerはwindowsには標準で入っていますので、改めてインストールする必要はありません。

windowsメニューの「windowsアクセサリ」の中に入っています。

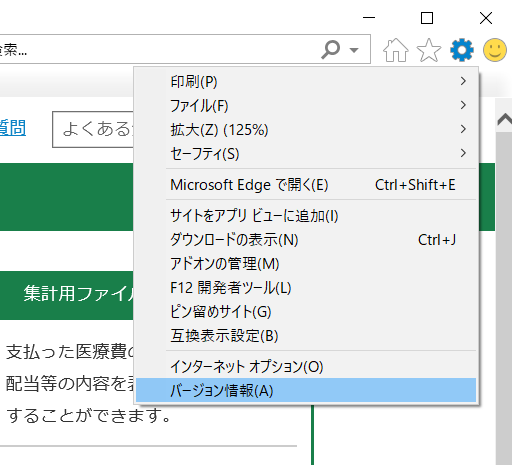

通常はおそらくInternet Explorer11だと思いますが、念のため確認するなら、ウインドウ右上の「設定」→「バージョン情報」から見ることができます。

これで、e-Taxの準備は完了です。

マイナンバーカードの読み込み

さて、確定申告をe-Taxで行うにあたり、最終の書類送信時だけでなく、書類を作成する前にも一度マイナンバーカードを読み込ませる必要があります。

ここでいったんカードを読み込んで、書類を「.data」ファイルとして保存してしまえば、以降は送信までマイナンバーカードを読み込む必要はありません。

まずは国税庁の確定申告書作成コーナーを開きます。

「作成開始」をクリックすると、別ウィンドウが開きます。「作成開始」は初回のみ選択し、.dataファイルを保存して以降は「保存データを利用して作成」から入ります。

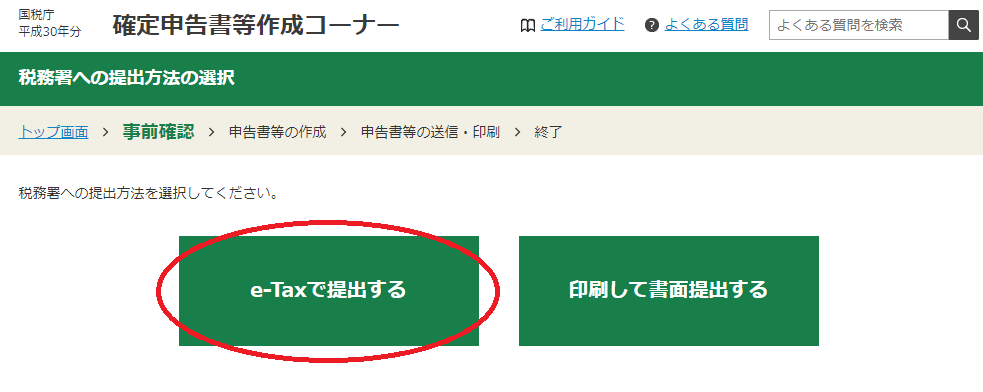

「e-Taxで提出する」を選択します。

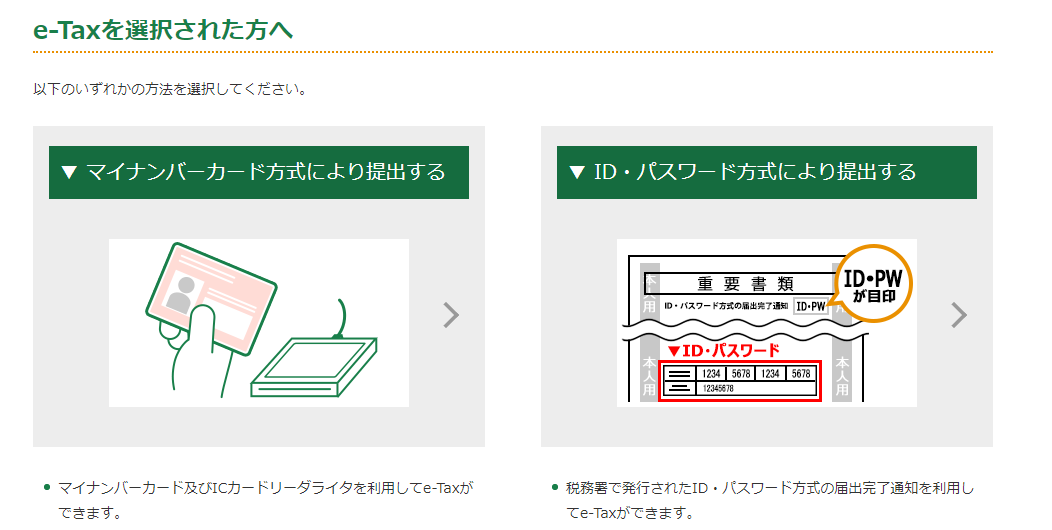

ここで、マイナンバーカード方式か、ID・パスワード方式かを選択します。

今回はマイナンバーカード方式を選択します。

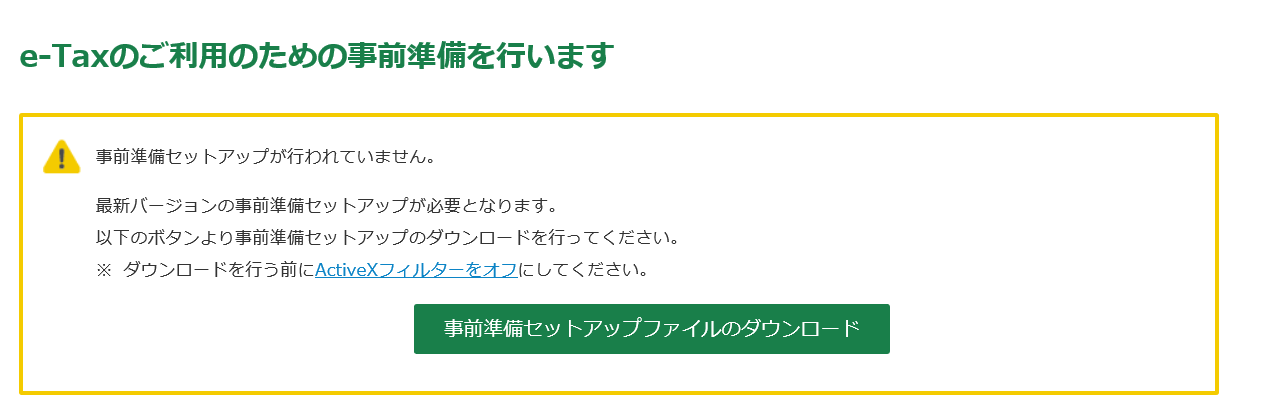

e-Taxを利用するに当たり必要なファイルのダウンロードを要求されますので、ここは書かれた通りにダウンロードとインストールを行います。

インストール後再度開くと、「セットアップが正常に適用されています」と出ます。

その後、下のほうの「利用規約に同意して次へ」をクリックします。

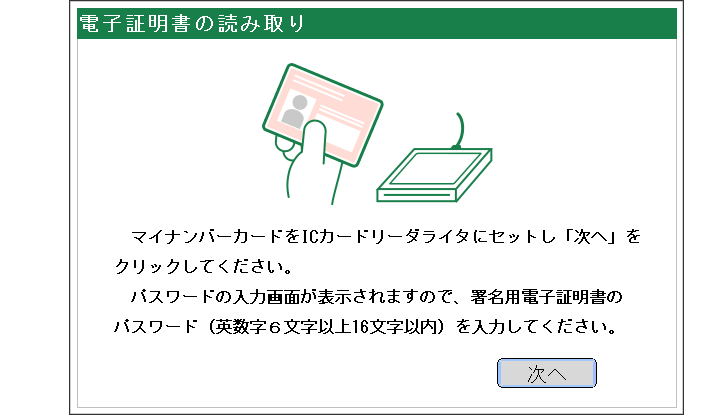

続いてマイナンバーカードを登録します。ここでマイナンバーカードと、ICカードリーダーが必要になります。

ICカードリーダーはe-Tax対応でない場合、使用できないことがありますのでご注意ください(実際私が昔持っていたリーダーはe-Taxでは使用できませんでした)。

ちなみに私が使用しているe-Tax対応のICカードリーダーは以下の機器です。

なお、平成29年から、スマホのNFC機能を利用して、ICカードリーダーを使用せずにマイナンバーカードの読み取りが可能になりました(AQUOS, Xperia, iPhoneはほぼ対応しています)ので、対応スマホがあればまずはスマホでやってみることをおすすめします。

マイナンバーカードを読み取ると、数字4桁のパスワード(マイナンバーカードを発行するときに登録したパスワードです)を要求されます。

その後、一番下までスクロールして、「申告書等を作成する」をクリックします。

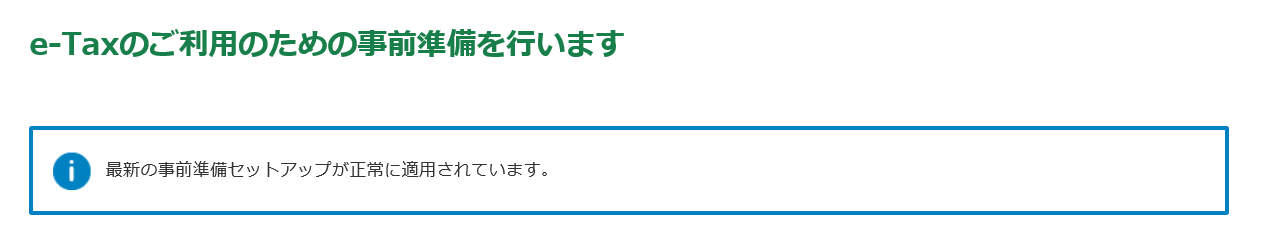

次の画面で、左端の「所得税」のところをクリックします。すると下の画面になります。

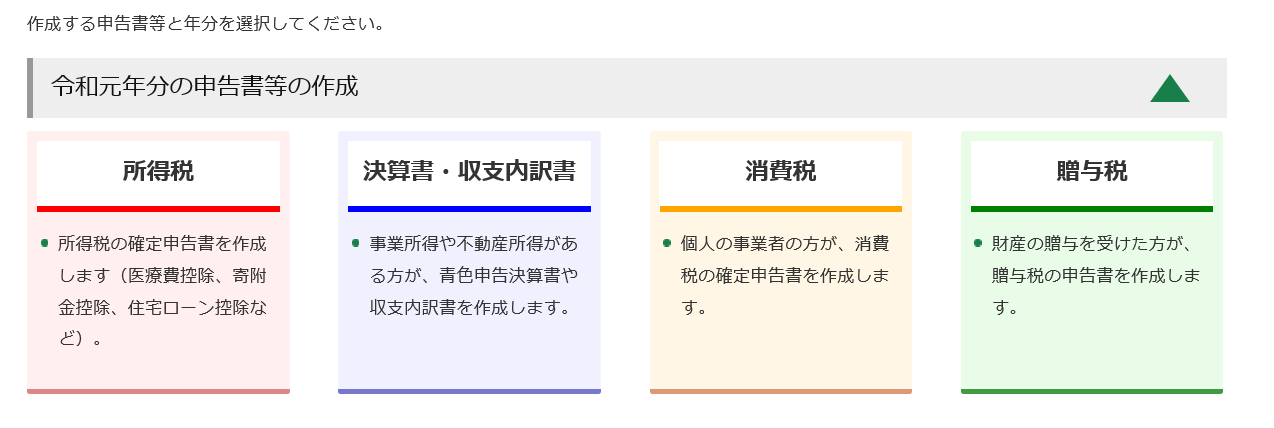

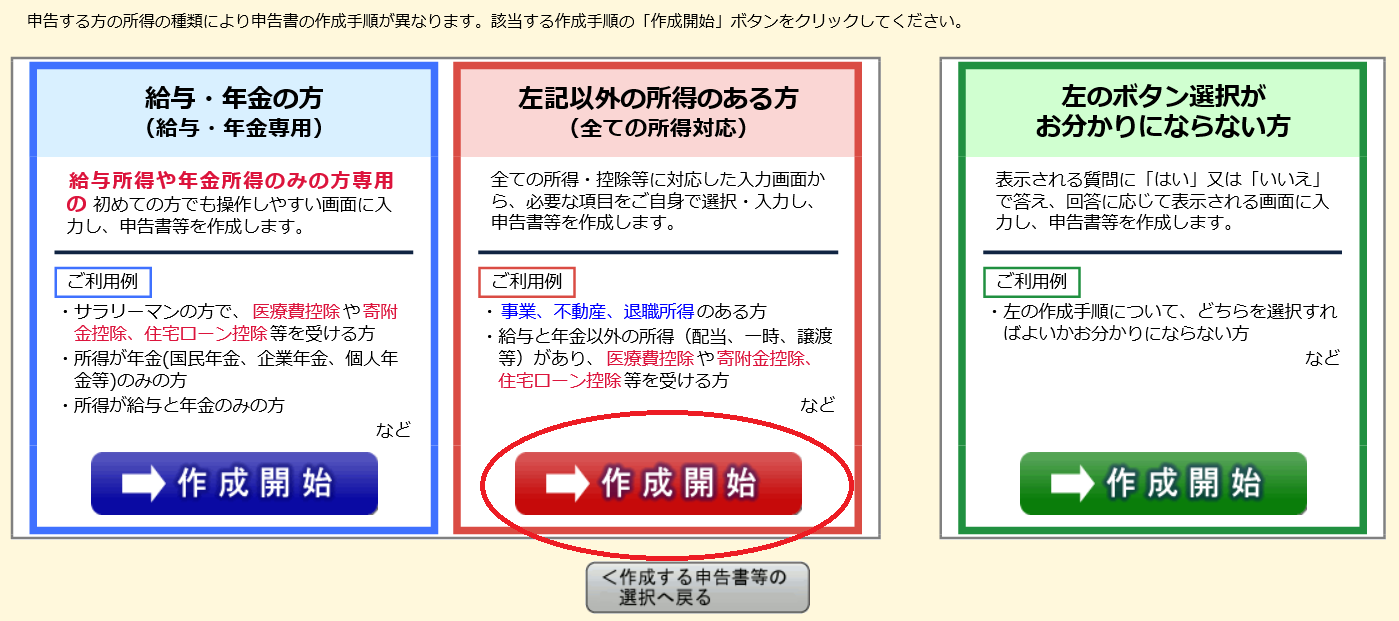

源泉徴収票のみ入力するのであれば、左端でも構いませんが、今回は控除等もにゅうりょくしますので、中央の「すべての所得対応」のところで「作成開始」をクリックします。

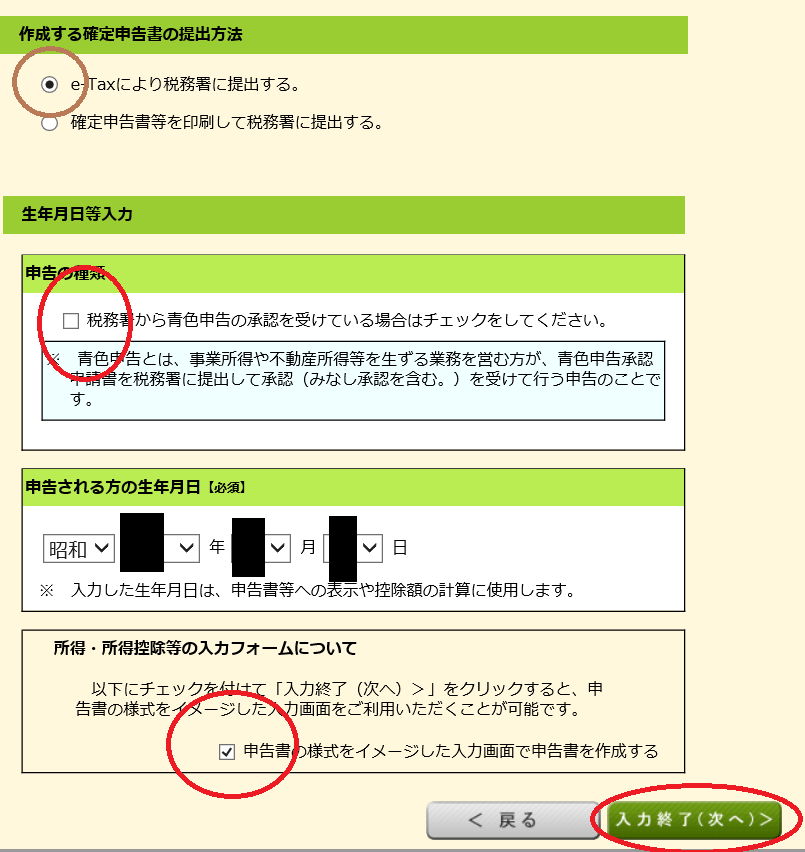

上の「e-Taxによる税務署に申告する」をチェックして、その下は必要に応じてチェックします。

不動産等で青色申告するのでなければ上図のチェックで大丈夫です。

「入力終了」をクリックします。

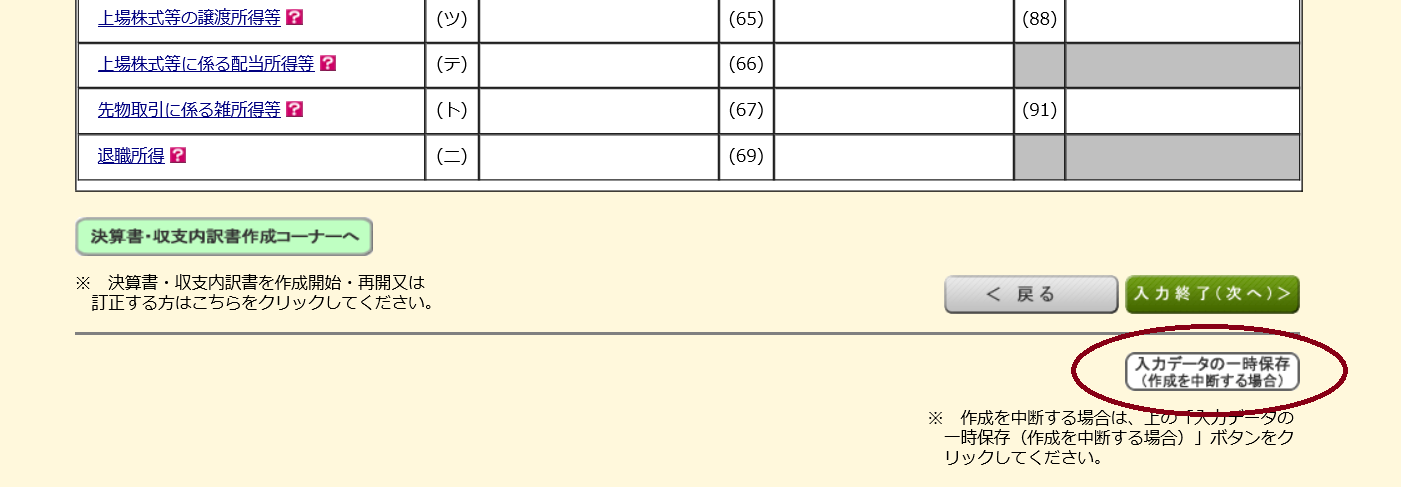

こちらが確定申告書の画面です。まずは入力する前に、下にスクロールします。

○の部分の「入力データの一時保存」をクリックして、データを保存しましょう。「.data」ファイルが作成されます。

ここで保存をしておけば、次からはマイナンバーカードなしで、このファイルから続けて作成していけますので、ここまでは一度にやってしまいましょう(マイナンバーカードはファイルを送信する際に再度利用します)。

ここから先は、源泉徴収票などを見ながら、確定申告書を作成していく手順になりますので、以下で解説します。

実際の確定申告作成手順 所得、控除、その他の項目の入力

確定申告作成コーナーで、勤務医であるドクターが書いていく場合に、入力が必要であろう項目を頻度が高そうな順に並べてみました。

- 給与所得(源泉徴収票)、雑所得

- 医療費控除

- 寄付金控除(ふるさと納税)

- 生命保険料控除

- 扶養控除

- 住宅ローン控除

- 小規模企業共済等掛金控除(→iDeCo確定拠出年金)

- 株・FX等の投資

- 不動産等の所得がある場合

- 予定納税

以下、それぞれ解説していきますが、項目のはじめに、該当する可能性がある人を例示していますので、関係ないよ~という方は飛ばして結構です(念の為該当しないかどうかは確認してみてください)。

最終的に最後まで見てもらえば確定申告e-taxでできるようにしていますので、長いですが、ぜひご覧ください。

皆さんはm3ポイントは貯めていますか?ドクターが最も効率的に(しかも無料で)ポイント獲得、マイル交換などできる方法です。以下に詳しく解説しています

①給与所得(源泉徴収票)、雑所得の入力

給与を複数の施設からもらっている方。雑所得については、講演料など、一時的な報酬が該当します

この記事をご覧になっている方の多くが該当する項目と思われますし、ここだけで終了という方も多いでしょう。

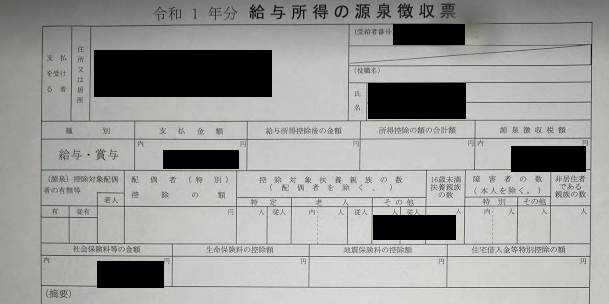

源泉徴収票の確認

まずは各施設から送られてきた「源泉徴収票」を用意します。常勤で勤務している施設およびバイト先の全てから届いているはずです。

源泉徴収票の見方ですが、基本的にすべての源泉徴収票には「支払金額」と「源泉徴収税額」が記載されているはずです。

主たる勤務先(常勤)からの源泉徴収票には、その他に「社会保険料等の金額」に金額が記載されています。(年末調整の書類を提出した方は「生命保険料」「地震保険料」などの項目も記載されていると思います)

源泉徴収票がすべての施設から届いていることを確認してから以下へ進みます(もし届いていない場合には各施設に確認する必要があります)

給与所得の入力

では、実際に給与所得を入力しましょう。源泉徴収票から転記するだけですので簡単です。

上図の「給与」をクリックします。

「年末調整済みでない源泉徴収票の入力」の方の「入力する」を選択します。

上の画面が開きますので、源泉徴収票1枚につき1つずつ入力していきます。

ここは重要ですので、ミスのないように確認しながら入力しましょう。

すべての源泉徴収票について入力したら、下の「次へ進む」をクリックします。

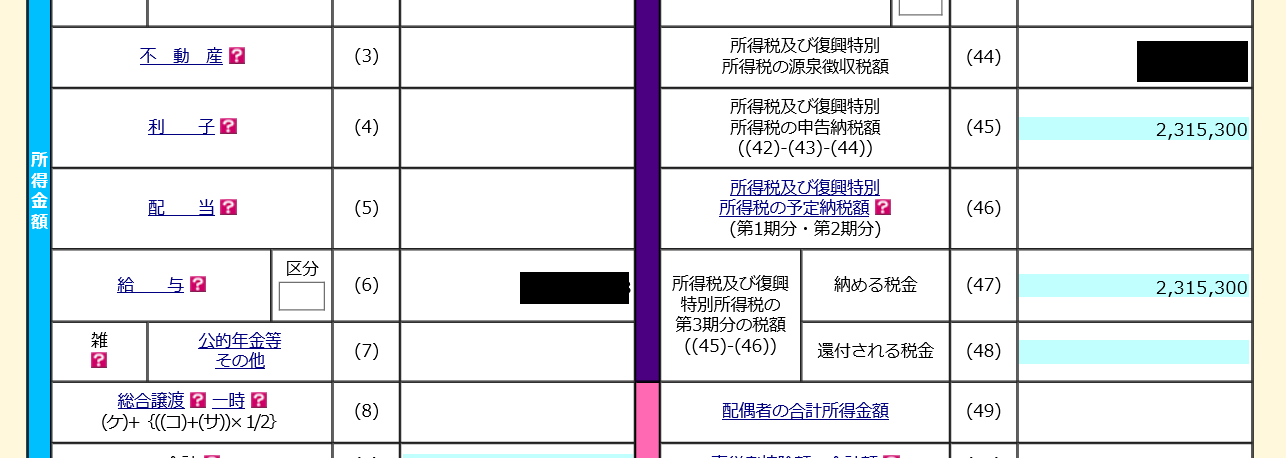

「給与」を入力すると、現時点での所得税の金額なども表示されます。

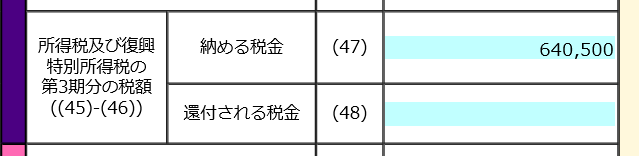

最終的な所得税は(44)「源泉徴収税額」+(47)「納める税金」です。「納める税金」は、今回の確定申告時に追加で納める(あるいは還付される)税金です。

源泉徴収税額は変わりませんので、以下で所得控除を入力していくことで、(47)「納める税金」が減っていきます。

私の場合、税率40%ですので、控除額を入力すると、その約40%(復興税分があるので減少分は40%より少し多くなります)「納める税金」が減少します。

雑所得の入力

一時的な所得は雑所得で申告可能です。以下のような収入は雑所得になる可能性があります

- 講演料、原稿料

- TVやラジオ等の出演料

- 非常勤の病院での単発の勤務

- 患者さんから直接頂いた謝礼(申告する人はいないかもしれませんが)

その他に仮想通貨の儲け(損)も雑所得となります。

雑所得内で経費を計上して節税できますので、該当する方は積極的に申告するといいと思います。

「雑所得」→「その他」をクリックします。

収入の内容に応じて入力します。「必要経費」の欄には、雑所得を得るために使用した旅費や書籍代が計上できます。

②医療費控除の入力

医療費(治療費、薬等)が10万円以上かかった方

②-1 医療費控除は医療費に10万円以上かかった場合控除できる

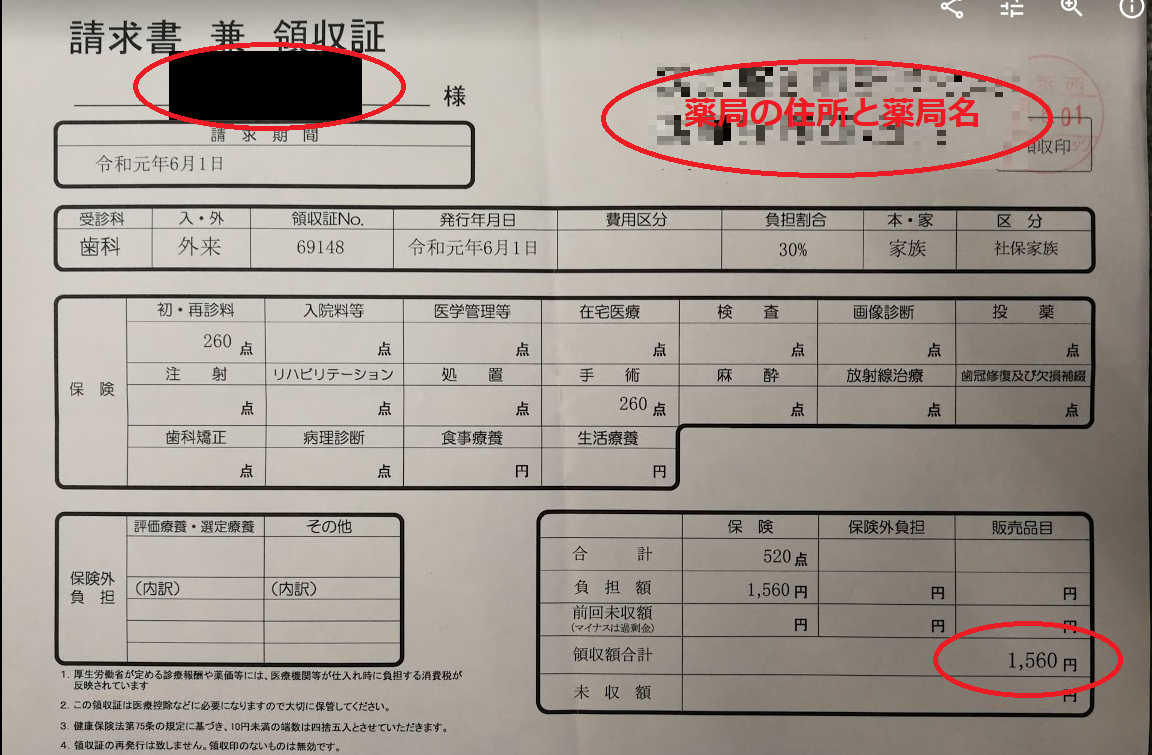

医療費控除は、治療費や医薬品の購入が10万円を超えた場合に、超えた部分を控除できる制度です。

昨年かかった医療費が10万円を超える可能性があれば、計算してみることをおすすめします。

この「医療費」には、治療費や薬剤費以外に、以下のようなものも含まれますので、漏れがないようにご注意ください。

- 市販(個人輸入含む)の医薬品

- 歯科治療(インプラントや歯列矯正を含む)

- 診療を受けるための交通費など

一方で、疾患の治療に関係のないサプリや美容目的の費用は控除できません。また、保険金などにより補填された分は差し引く必要があります。

病気の治療を目的とする場合は私費診療でも医療費になりますが、健康の増進や美容などを目的とする場合は医療費に入らないことが多いです

②-2 セルフメディケーション税制は12,000円以上から控除

2017年から、「セルフメディケーション税制」という制度が新たに2021年までの時限付きで開始されました。

この制度は、市販の医薬品(OTC医薬品と言って、レシートに記載されています)を12,000円以上購入した場合に、それ以上の金額が控除されるというものです。

医療費控除とセルフメディケーション税制は選択制ですので、どちらか一方のみ申告することができます。

医療機関にはあまりかかっていないけど、市販薬をたくさん購入しているという方の場合にはこちらが利用できるかもしれませんね。

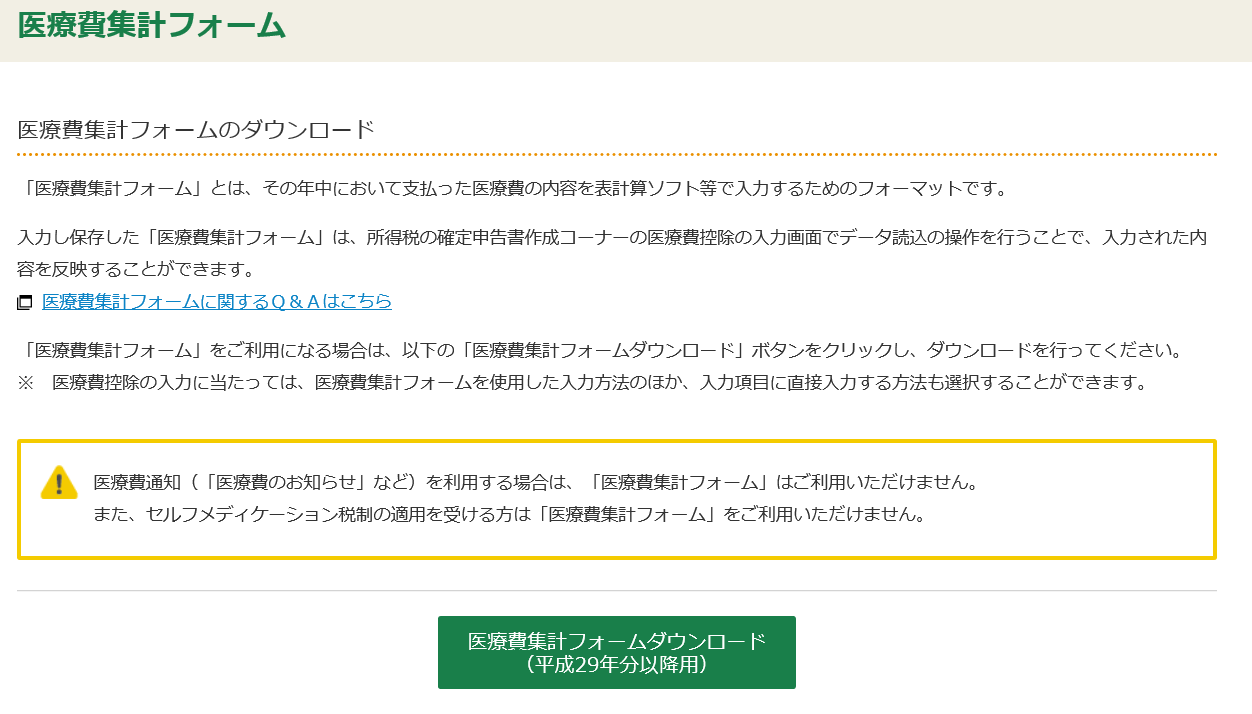

②-3 医療費の集計は医療費集計フォームからの入力が便利

医療費控除の入力ですが、確定申告書に直接入力しても大丈夫なのですが、確定申告書作成コーナーには「医療費集計フォーム」というのが用意されていますので、そちらを利用した方が簡単です。

なお、確定申告書に直接入力する場合には、下の②-4へ飛んでもらって結構です。

確定申告書作成コーナーのトップ画面の右側に「医療費集計フォーム」がありますので、クリックします。

指示に従ってダウンロードします。

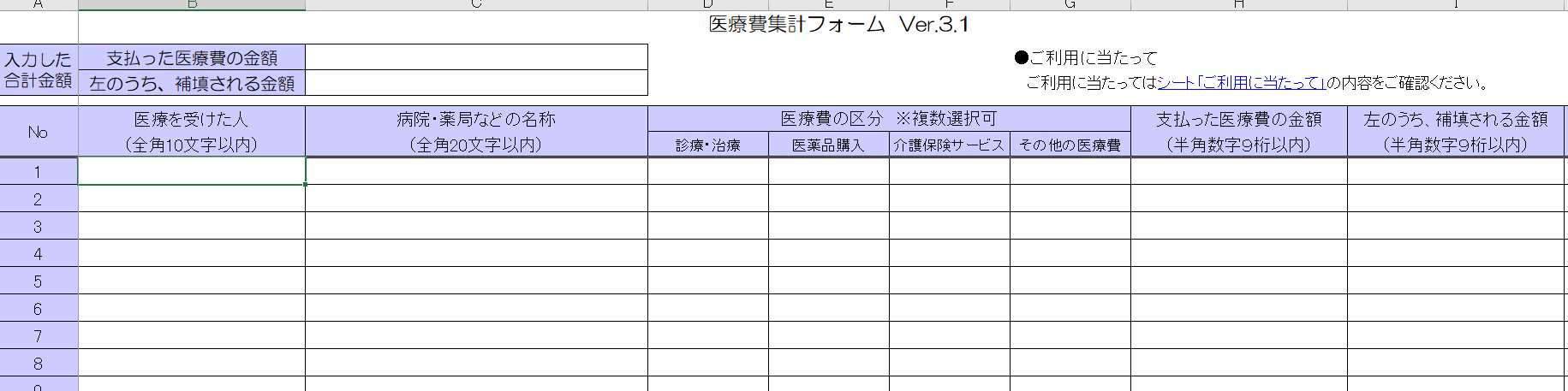

通常のエクセルファイルがダウンロードできますので、各項目に医療費を入力していきます。

入力する項目は基本的には上の赤〇の3か所「氏名」「薬局名」「料金」です。

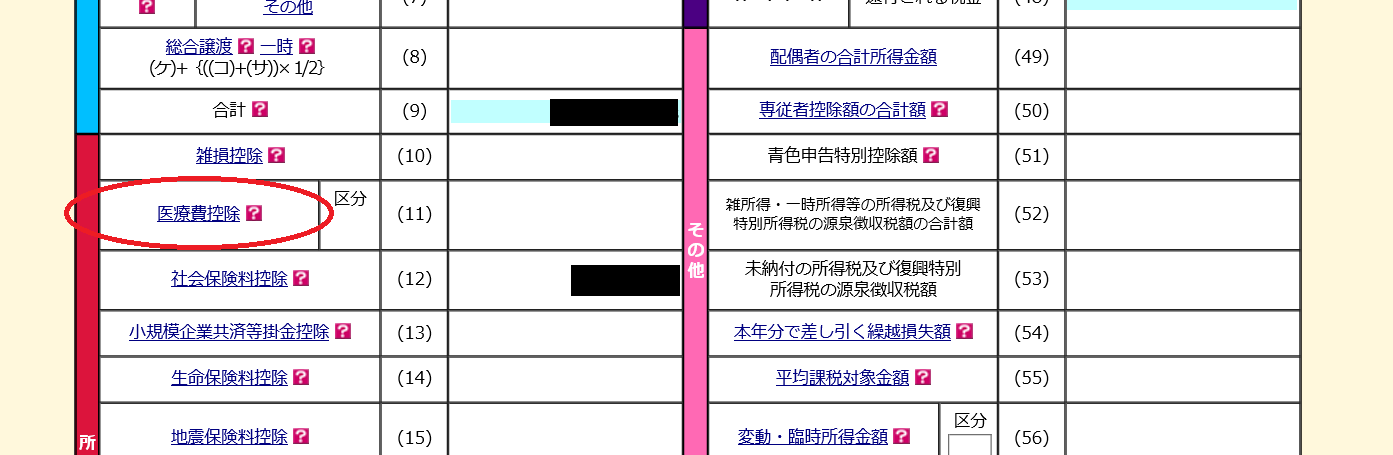

②-4 確定申告書への医療費の入力

確定申告書には、上で作成した医療費集計ファイルの読込または直接入力をします。

「医療費控除」をクリックします。

ここで「医療費控除」「セルフメディケーション税制」を選択します。私の場合は医療費控除なので、「医療費控除を適用する」を選択します。

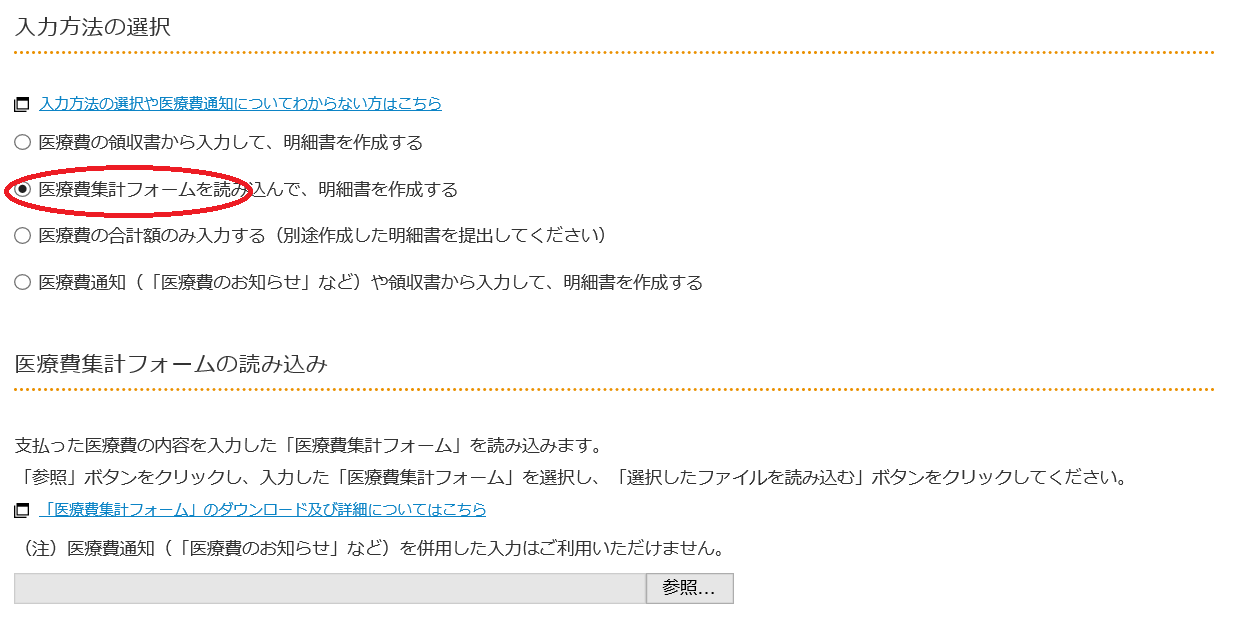

「医療費集計フォームを読み込んで、明細書を作成する」を選択して、あらかじめ②-3で作成しておいた集計フォームのファイルを読み込みます。

こちらは集計フォームを読み込まずに、直接入力する画面です。

どちらでも大丈夫ですが、同じ病院や薬局のレシートが多い場合には、集計フォームに入力してから読み込んだ方が簡単です。

入力終了後の確認画面です。「入力終了」をクリックします。

確定申告書の画面に戻ります。

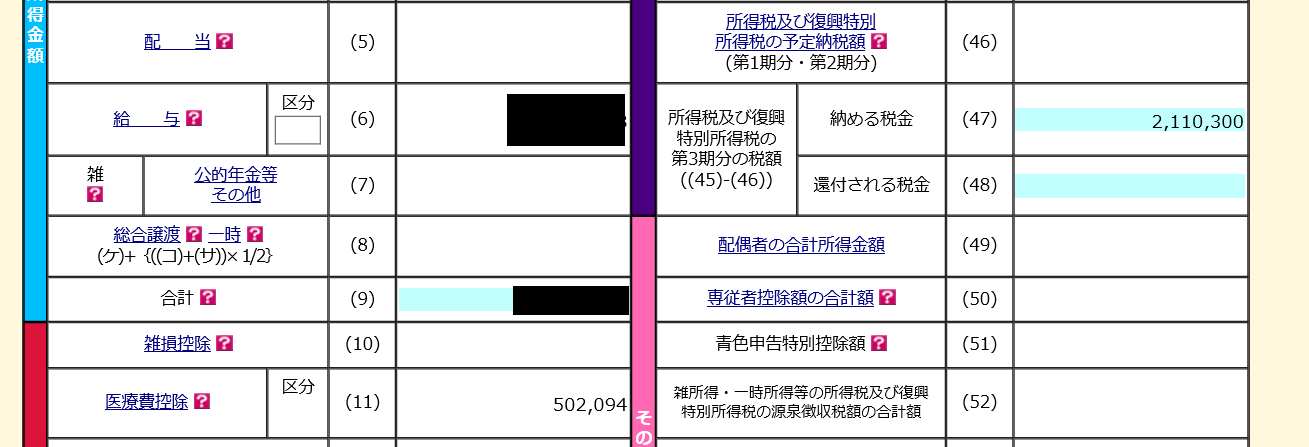

医療費(502,094円)を入力したことで、「納める税金」が2,315,300円→2,110,300円に減りました。

③寄付金控除(ふるさと納税)の入力

ふるさと納税を行った方(ワンストップ制度を利用した場合を除く)

ふるさと納税を行っているドクターは多いでしょう。特に節税手段が少ない勤務医にとっては、救世主のような存在です(ただし、納税額自体は変わりません)。

ふるさと納税は、寄付をした額x税率分(私の場合は寄付額の約40%)の所得税が減少します。

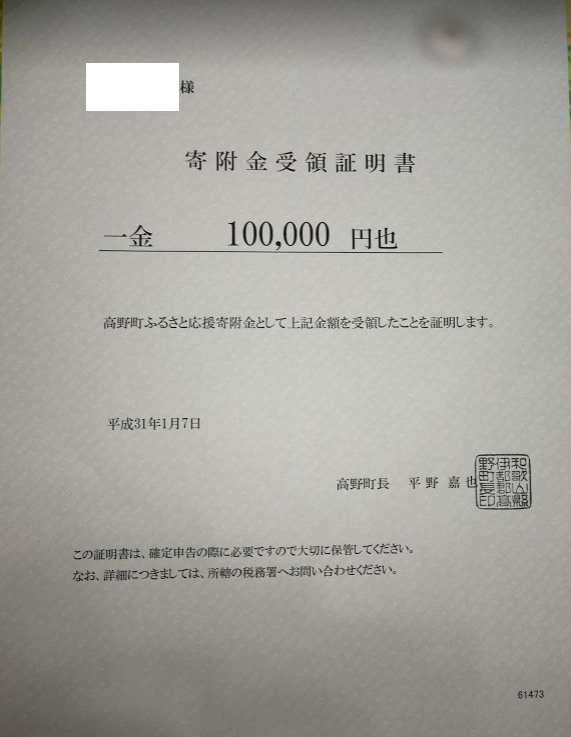

下のような「寄付金受領証明書」が届いているはずですので、こちらを用意して入力していきます。

寄付金受領証明書です。

確定申告書の「寄附金控除」をクリックします。

「寄付金の種類」のところは「都道府県、市町村に対する寄付金(ふるさと納税など)」を選択し、入力します。

1つずつ入力して、全て入力したら入力終了をクリックして確定申告書画面に戻ります。

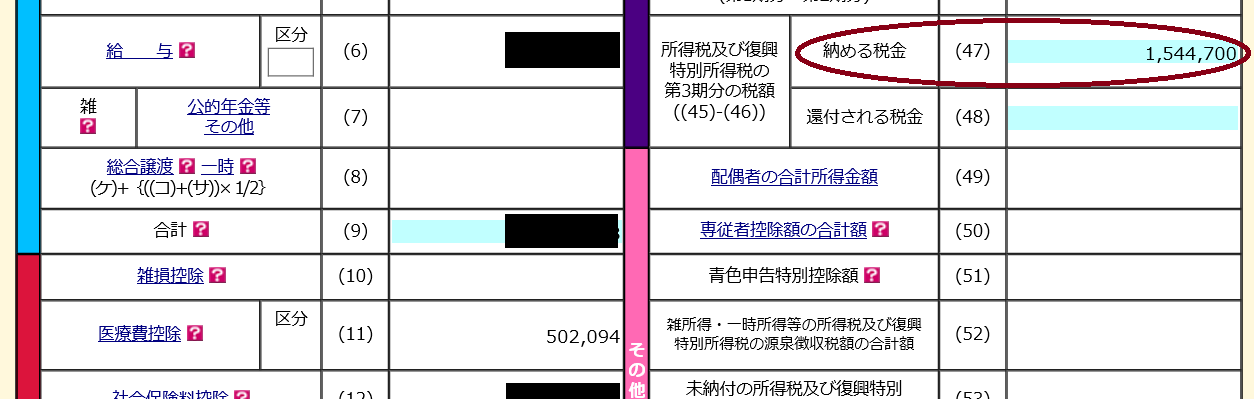

寄付金控除入力後、「納める税金」が2,110,300円→1,544,700円に減りました。

④生命保険料控除、地震保険料控除の入力

民間の生命保険・地震保険に加入している方

生命保険料控除と地震保険料控除は、生命保険の保険料として支払った金額の一部が控除されるというものです。

控除額としては少ないですが、比較的控除しやすい項目ですので、確実に控除するようにしましょう。

生命保険料控除には種類があります

生命保険料控除には、「一般の生命保険料控除」、「介護医療保険料控除」、「個人年金保険料控除」があります。

以下のように限度額はありますが、それぞれ独立して控除が可能です。

| 保険の種類 | 保険料(申告額) | 控除限度額 |

|---|---|---|

| 一般の生命保険料(新) | 80,001円以上 | 40,000円 |

| 一般の生命保険料(旧) | 100,001円以上 | 50,000円 |

| 介護医療保険料 | 80,001円以上 | 40,000円 |

| 個人年金保険料(新) | 80,001円以上 | 40,000円 |

| 個人年金保険料(旧) | 100,001円以上 | 50,000円 |

| 合計 | – | 120,000円 |

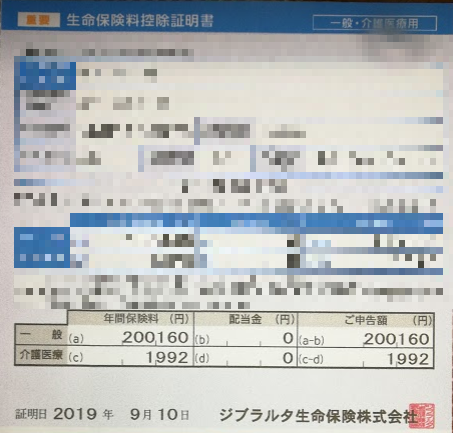

生命保険(地震保険)料控除証明書を用意しましょう

実際に生命保険(地震保険)に入っている場合には、「生命保険(地震保険)料控除証明書」という書類が送られてきます。

生命保険料控除証明書です。秋以降に届きますのでなくさないようにしましょう。

以下、この証明書の記載に従って入力していきます。

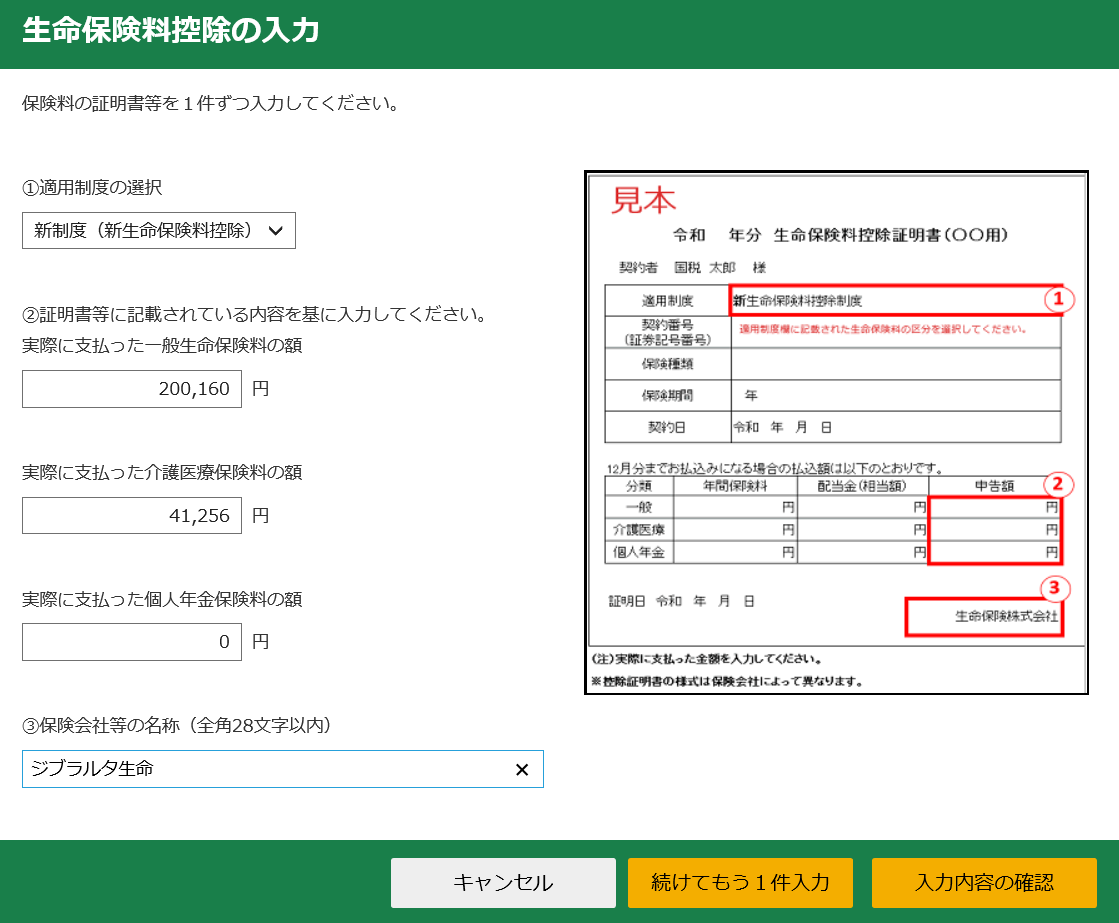

確定申告書への生命保険料控除の入力

まずは生命保険料控除を入力します。上の○をクリックします。

記載の例がありますので、迷わないと思います。

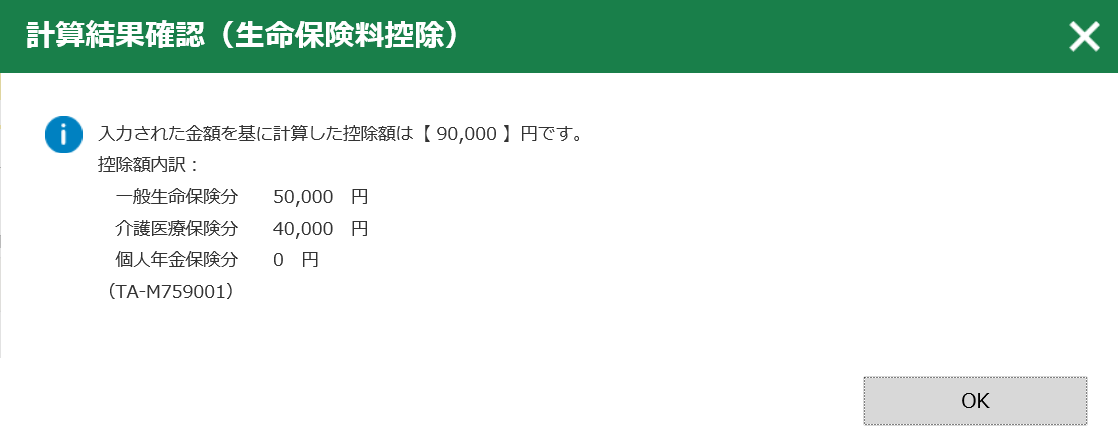

確認画面です。一般生命保険、介護医療保険の限度額まで控除されます。なお、個人年金保険は私は入っていません。

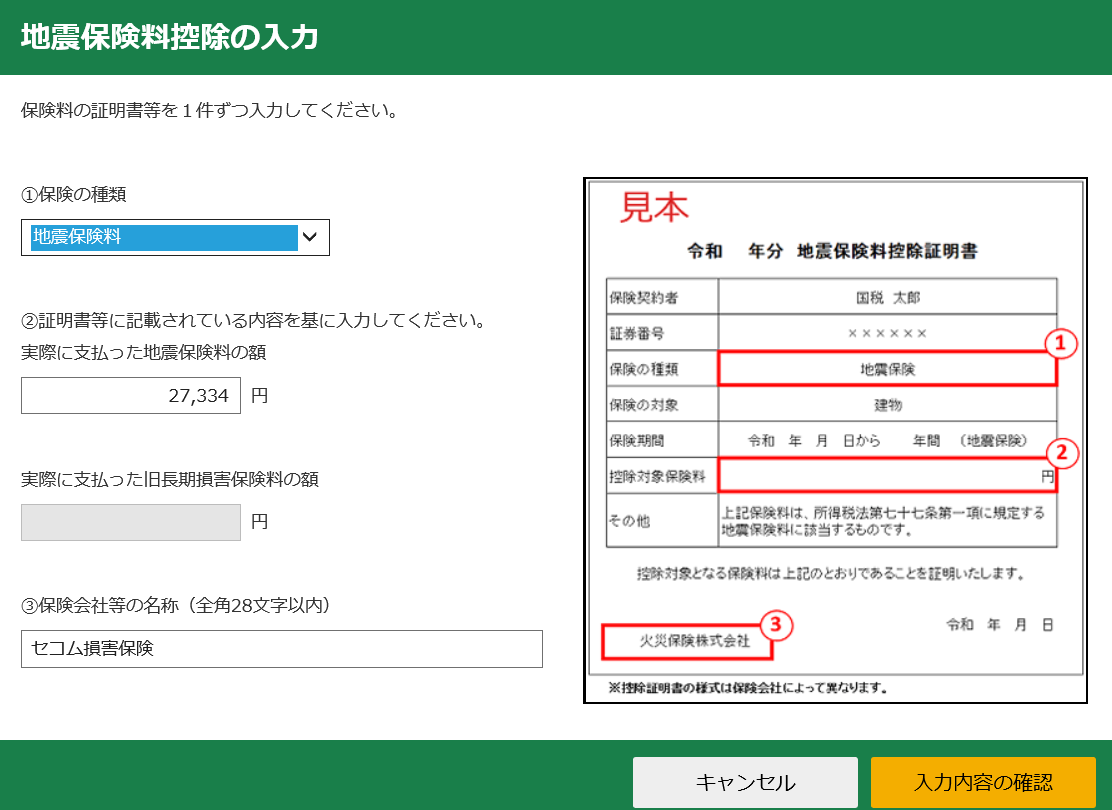

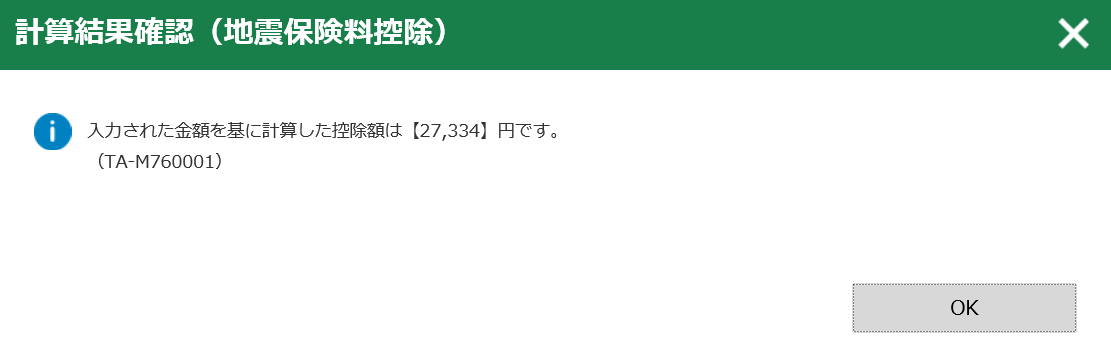

続いて地震保険料控除を入力します。

地震保険料控除の入力

続いて地震保険料控除です。○をクリックします。

こちらも記載例に従って入力していきます。

確認画面で確認してOKをクリックします。

確定申告書の画面で生命保険料控除と地震保険料控除が入力されていることを確認します。

保険料控除入力後、「納める税金」が1,544,700円→1,496,500円に減りました。

⑤扶養控除の入力

扶養家族がいる方。独身の方も念の為、確認してみてください

扶養控除の現状

2020年時点で、子供に対する扶養控除は年齢が16歳以上の場合に限られています(民主党政権以前は年齢制限はありませんでした)。

また、配偶者控除も年収によっては適用になりません。ドクターの場合には適用にならない場合が多いかもしれません。

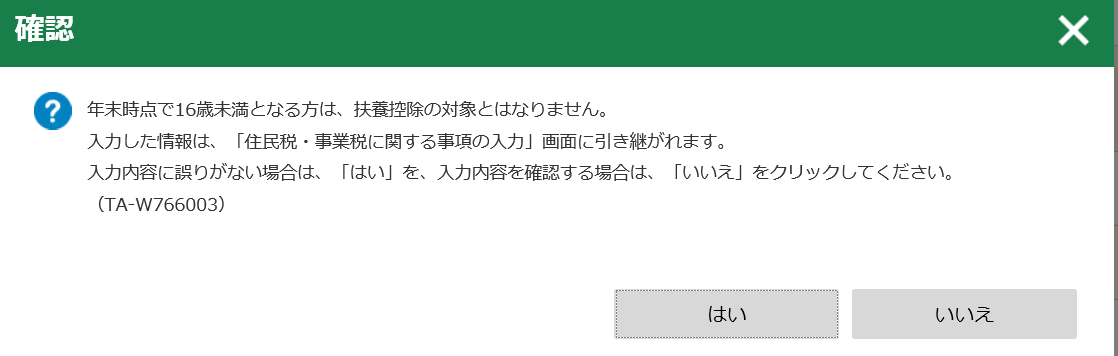

ただし、住民税の控除では年齢に制限がありませんので、所得税で控除が発生しなくても、家族構成については記載しておく必要があります。

なお、裏技的になりますが、高齢の両親(祖父母も含む)を扶養に入れて節税することができます。扶養控除を利用して節税する方法については以下の記事で詳しく解説していますので、御覧ください。

扶養控除の入力

扶養控除をクリックします。

必要なところに入力し、「入力内容の確認」をクリックします。

なお、住民税の課税に関わってきますので、16歳未満の子供についても入力をしますが、途中で

このような画面が出てきますが、そのまま「はい」を選択して進めます。

入力後、確認して確定申告書画面に戻ります。

先程入力した内容が反映されていることを確認します。

配偶者控除の入力

ドクターの場合は、年収が多いため、配偶者控除は該当しない方が多いと思いますが、住民税の課税に関わってきますので、入力は必要です。

「配偶者控除」(○のところ)をクリックします。

各項目を入力します。妻は専業主婦ですが、私の個人事業で青色申告専従者になっているので、少しだけ収入があります。

配偶者控除のところに「0」が入っていることを確認します。

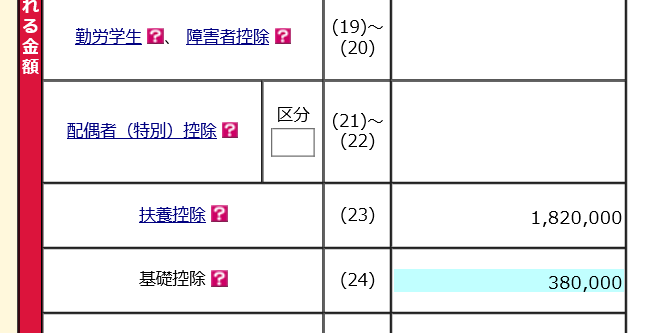

扶養控除入力後、「納める税金」が1,496,500円→753,200円に減りました。

このように扶養控除はうまく使えるとかなり有効ですので、是非自分に当てはまらないか検討してみてください。

⑥住宅ローン控除の入力

比較的最近自宅を購入して、住宅ローンを支払っている方

住宅ローン控除とは

住宅ローン控除とは、自宅を一定の条件のローンを組んで購入したり、省エネやバリアフリーなど特定の改修工事(リフォーム)をしたりすると、年末のローンの残高に応じて税金が還ってくる制度のことです。

現在の住宅ローン控除は、10年間、ローン残高の1%に当たる税金が還ってきます(なお、消費税率10%が適用される住宅の取得を行い、令和元年10月1日~令和2年12月31日までに入居した場合は13年です)。

ちなみに以下の要件があります(他にもいくつか要件がありますので詳細は国税庁ホームページにてご確認ください)

- 所得が3,000万円以下であること

- 返済期間が10年以上の住宅ローンであること

住宅ローン控除の入力

住宅ローン控除の申請は、年末調整でも可能ですが、確定申告を行う場合には、年末調整には書類を提出せず、確定申告で済ませてしまったほうが簡単です。

左側の欄にある「住宅借入金等特別控除」をクリックし、指示に従って入力しましょう。

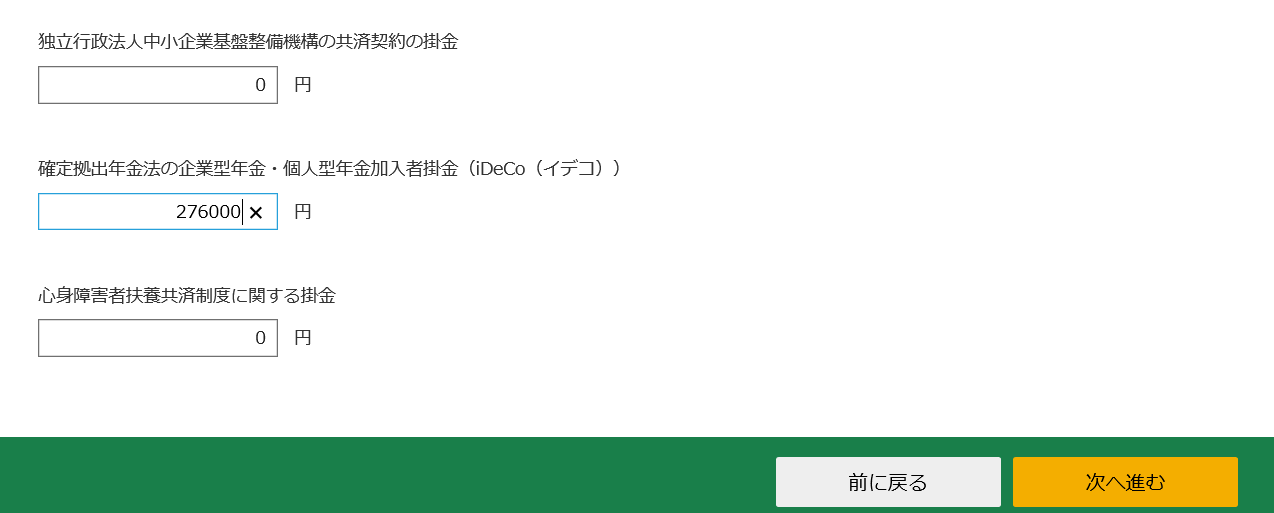

⑦小規模企業共済等掛金控除(→iDeCo確定拠出年金)

iDeCoに加入して掛金を支払っている方

小規模企業共済等掛金控除は、自営業者がかけることができる共済保険の控除ですが、個人でiDeCoに加入している場合にはこの欄に入力します。

iDeCo(確定拠出年金)とは

iDeCo(確定拠出年金)は、貯金や投資をする掛金が全額経費扱いになります。

勤務医が確実に節税できる方法は、おそらくこのiDeCoのみですので、是非検討することをおすすめします。

iDeCoでの節税については、下の記事に詳しく解説していますので、御覧ください。

iDeCoの加入は、私が加入しているSBI証券がオススメです。興味のある方は以下の公式サイトから資料請求してみてください。

iDeCo掛金の入力

iDeCo掛金の入力

「小規模企業共済等掛金控除」のところをクリックします。

iDeCoの入力欄があります。毎月の掛金を限度額の23,000円としている方が多いと思いますが、その場合は上記のように年間276,000円を入力します。

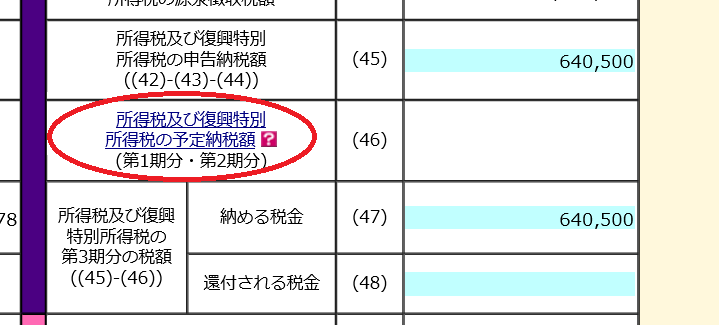

iDeCo入力後、「納める税金」が753,2000円→640,500円に減りました。

さて、ほとんどの方は、ここのあたりまでで入力終了ではないでしょうか?ここまで入力すると、確定申告書の左下側の「所得から差し引かれる金額」の部分がだいたい埋まります。

だいぶ埋まりましたよね!

以下は、さらに株等の投資をしている方、副業で事業をしている方はそのままお進みください。もう全部入力したよ!という方は下のe-Taxのところへお進みください。

⑧株・FX等の投資による利益、損失について

投資で利益または損失が出た方(特に損失の場合)

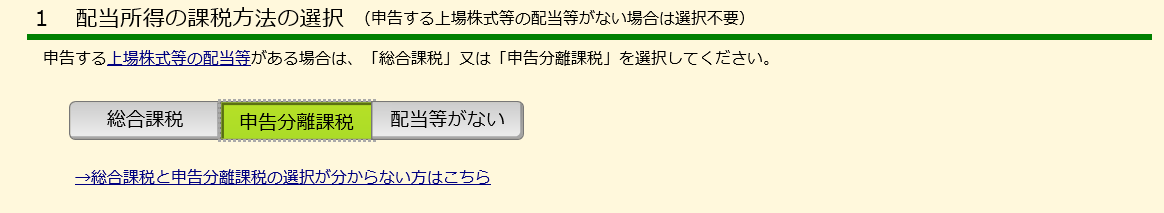

株・FXによる利益・損失は申告分離課税です

株やFXの税金は申告分離課税と呼ばれます(一方で給与所得は総合課税と呼ばれます)。株の場合はさらに、特定口座(源泉徴収あり・なし)を選択できます。

同じ申告分離課税でも、以下のように2つのグループに分けられます。

- 株、投資信託、ETF、配当

- FX、先物・オプション取引などのデリバティブ取引

これらのグループ内では、損益通算が可能です。逆に、グループ外、例えば株とFXの間では、損益の通算はできません。

株の「特定口座(源泉徴収あり)」で取引していて、儲けがあった場合には、基本的に申告は不要ですが、前年までに損失を確定申告していて、今年の儲けと相殺をする場合には、確定申告が必要です。

投資による損失が出た場合には、必ず申告しておきましょう

株やFXの損失は、3年間繰越して控除が可能です。

例えば平成30年に100万円の損失を出して、平成31年には50万円の利益がでた場合、確定申告で損失を申告していれば、平成31年の利益で源泉徴収された分の税金が全額還付され、さらに残り50万円の損失は翌年に繰り越すことができます。

ですので、源泉徴収あり・なしにかかわらず、株やFXで損失が出た場合には、必ず申告しましょう。

損失を翌年に繰越すためには、取引をしていない年も確定申告をする必要があります。

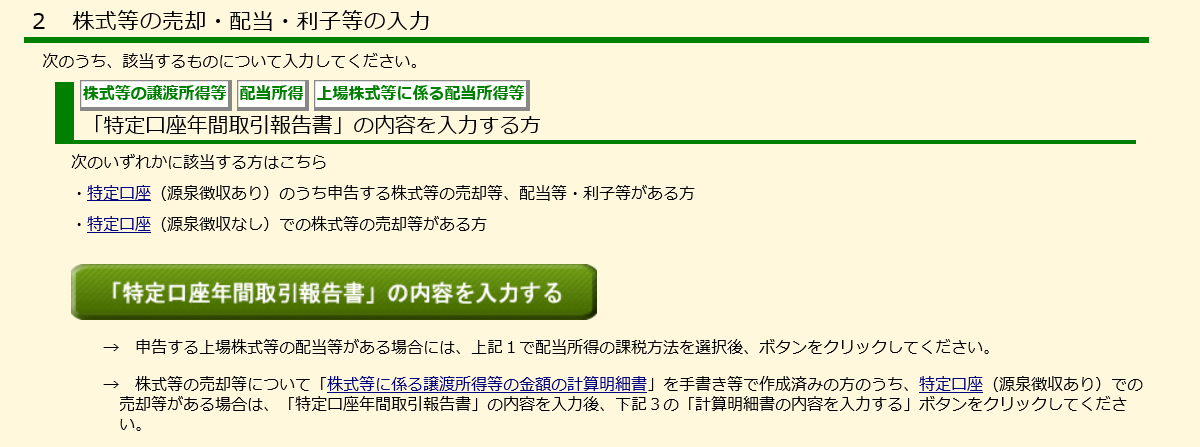

株・FXの所得・損失の入力

確定申告書を下までスクロールします。株の場合には、「上場株式等の譲渡所得等」を、FXの場合には「先物取引等に係る雑所得等」のところをクリックします。

今回は「上場株式等の譲渡所得等」をクリックした場合について解説します。

配当は総合課税(給与と合算)にもできますが、通常は「申告分離課税」を選択します。

特定口座で取引して申告が必要な場合(損失が出た場合や、前年までの損失と今年の利益を相殺する場合)、「「特定口座年間取引報告書」の内容を入力する」を選択します。

その後、書式に従って入力します。項目は多いですが、入力は難しくはありません。

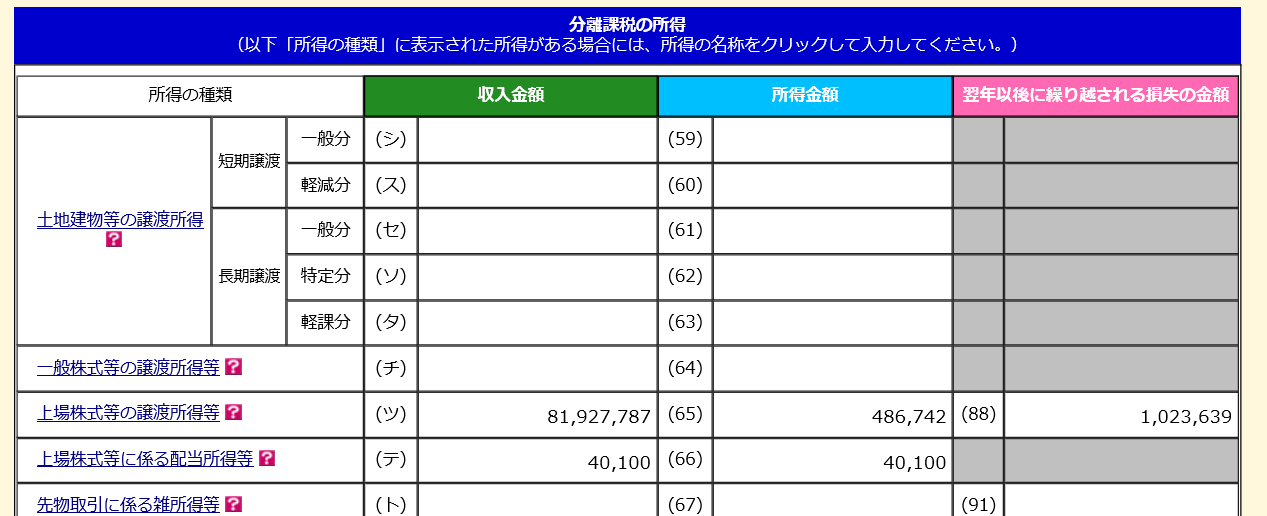

「分離課税の所得」欄に金額が入りました。「収入金額」が大きいですが、これは株の売買代金全体の金額だからです。

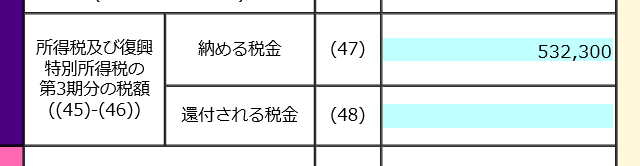

入力後、「納める税金」が640,500円→532,300円に減りました。

⑨不動産等の事業所得がある場合

副業として個人事業を行っている方

不動産等の副業を個人事業として行っている方は、赤字分を給与所得と相殺できます。

不動産事業は帳簿上、赤字にすることが比較的容易であることから、ドクターの副業としてオススメです。

不動産所得・事業所得がある場合は決算書・収支内訳書を作成する必要があります

不動産所得がある場合、青色申告・白色申告に関わらず(青色申告をするには5棟10室以上の規模で届け出が必要です)、決算書・収支内訳書を作成する必要があります。

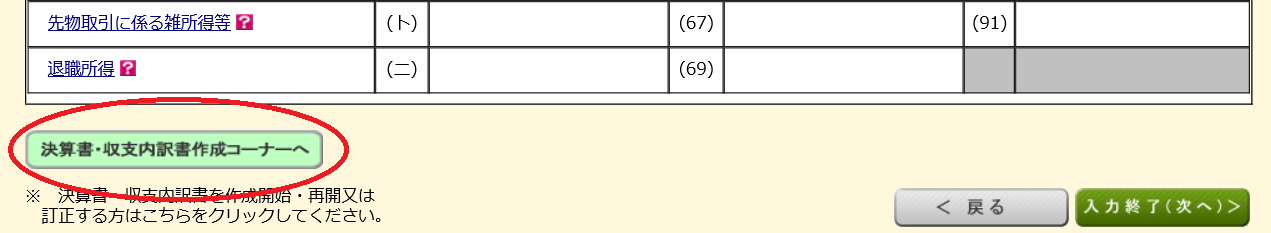

確定申告書の一番下にある、「決算書・収支報告書作成コーナーへ」をクリックし、それぞれの事業について作成した収支内訳書を入力します。

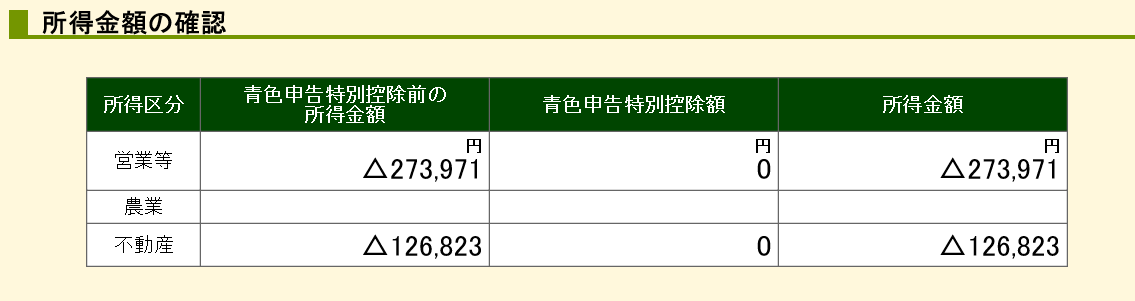

今年も無事に?個人事業は赤字を計上できました^^。

⑩予定納税

税務署から予定納税通知が届いて、予定納税をした方

最後に説明する項目は予定納税額の入力です。

予定納税とは

予定納税とは、その年の5月15日現在において確定している前年分の所得金額や税額などを基に計算した金額(予定納税基準額)が15万円以上である場合、その年の所得税及び復興特別所得税の一部をあらかじめ納付するという制度です。

確定申告の際に、源泉徴収では払いきれない分の1/3くらいの金額を、7月と11月に分けてあらかじめ納入します。

2019年の予定納税については、以下の記事でまとめています。

予定納税の入力

確定申告書の右側の上の方にある「所得税及び復興特別所得税の予定納税額」をクリックして、すでに納めた予定納税額を入力します。

「収める税金」→「還付される税金」になりました!

以上で、私の確定申告書作成は終了です。

あとは、出来上がったデータをe-Taxで送信します。

確定申告書類のe-taxによる送信

マイナンバーカードを使用して確定申告書類を送信します

最後に、作成した確定申告書類を税務署に送信します。再度マイナンバーカードとICカードリーダーが必要です。

申告書画面の一番下から「次へ」へ進むと、eTaxするための手続き画面が出てきますので、確認して進めていきます。

途中、マイナンバーカードをセットするようにいわれますので、セットし、手順に従って送信します。

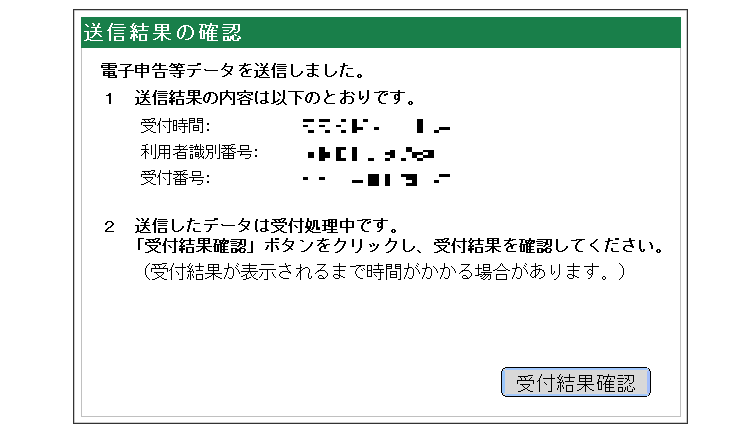

送信できました!これで確定申告が完了しました!

長かったですが、いかがでしょうか?意外に簡単だったのではないでしょうか?

所得税の申告期限は2020年2月17日(月)から3月16日(月)となっています。期限前に申告するのは構いませんが、期限をすぎると「期限後申告」となり、ペナルティがある場合がありますのでご注意ください。

確定申告に使用した書類は5年間の保管が必要です

通常、税務署で確定申告を行う際には、源泉徴収票を始めとして、書類の提出が必要です。一方で、e-Taxの場合には、基本的に書類の提出はすべて省略できます。

ただし、確定申告に使用した書類については、5年間の保管が義務付けられていますので、保管しておくようにしましょう。

e-Taxによる勤務医の確定申告方法 まとめ

- 複数の勤務先から収入を得ている場合には、確定申告が必要です

- 主に勤務医をターゲットとして、e-Taxによる確定申告の方法を解説しました

- e-Taxであれば簡単ですので、是非チャレンジしてみましょう

以上、かなりの長文ですが、勤務医である自分が確定申告をする際の準備と実際の手順について書いてみました。

本記事が、自分で確定申告をしたい、あるいはこれから確定申告をするというドクターの皆さんの参考になれば幸いです^^。ご質問等ありましたらお気軽にお問い合わせからどうぞ!

以上の方法は、独自に調べたものです。利用する場合には個人の責任で行ってください。不明な点は税理士にご相談ください。

ためになった、他の人に紹介したい、と思われた方は、ぜひ下のリンクからSNSで紹介してください^^。